Istočnoazijska ekonomska kriza

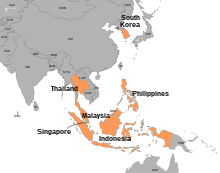

Istočnoazijska ekonomska kriza je prva financijska kriza nakon Hladnog rata. Ona počinje 1997. godine u Tajlandu i potom se u svojim raznim oblicima širi po svijetu tokom sljedećih dvanaest mjeseci. Kriza će biti djelomično rješene tek američkom državnom intervencijom u spašavanju špekulativne financijske kompanije Long-Term Capital Management koja je proglašena "prevelikom" da bi bankrotirala.

Tokom 1980-ih u financijskim ustanovama SADa dolazi do kreditne krize koja kao direktan rezultat ima veliki broj bankrota banaka i financijskih ustanova, ali što je mnogo važnije za kasniju krizu i drastičnog smanjivanja davanja kredita fizičkim osobama s 53% svih kredita 1975. godina na 30% 1990. godine[1]. Tražeći u takvoj situaciji načine za ulaganje viška špekulativnog kapitala američke financijske institucije se okreću u ulaganja na području Dalekog Istoka što će tamo rezultirati ubrzanim porastom BDP po stopama između 8 i 12% krajem osamdesetih i u prvoj polovici 1990-ih. MMF i Svjetska banka gledajući taj fantastični rast BDP će početkom devedesetih početi govoriti o Azijskom ekonomskom čudu (kao što će 10 godina kasnije reći za Irsku) ne obazirujuči se na tiha upozorenja budućeg nobelovca iz ekonomije Paula Krugmana i drugih samostalnih ekonomista koji su bili u manjini da rast BDP-a može realno rasti samo povećajem produktivnosti, a nikako ne uvozom novca[2].

Razlozi za te visoke stope ulaganja osim čiste pohlepe postaju tečaj lokalne valute vezan za dolar i visoke lokalne bankovne kamate. Tako dobiven novac lokalne banke ulažu u kreditiranje raznih projekata ne obazirujući se na rizik, a niti na ekonomsku krizu koja dolazi u Aziji. Kako bi se kompenzirali unutrašnja ekonomska kriza države i njihove ekonomske institucije su se počele masovno zaduživati u inostranstvu što rezultira porastom državnog duga s 100 na 167% BDP samo između 1993. i 1996. dajući tako završni dodatak za financijsku "eksploziju" 1997. godine

Krajem osamdesetih i početkom devedesetih slušajući uputstva MMFa Tajland provodi liberalizaciju svojih financijskih institucija [3] u trenucima ukidanja vojne diktature i formiranja demokratski izabranih koalicijonih vlada. Financijski problemi koji će dovesti o državnog bankrota 1997. godine su bili očiti vladi, ali nemogućnost postizanja dogovora o reformama različitih političkih stranaka koje zajedno vladaju je rezultiralo potpunom političkom neaktivnošću i krahom sektora nekretnina koji je poslovao s prenapuhanim cjenama. Takva ekonomsko opasna situacija je bila registrirana i od strane MMF koji upozorava minimalno godinu dana ranije da se Tajland približava krizi zbog smanjenja izvoza, kraha nekretnina koji je oštetio banke i povećanog zaduživanja [4], ali vlada zadovoljna preživljavanjem Meksičke krize i zauzeta državnim izborima 26. 11. 1996. odlučuje ignorirati sve probleme.

Rezultat te odluke postaje ekonomski kolaps koji počinje 5. 2. 1997. kada prva tajlandska kompanija proglašava bankrot, a ubrzo za njom to na svoj način čini i najveća tajlandska financijska institucija koja javno izjavljuje da je jedini spas za nju potencijalno spajanje. Sveukupno ta dva historijski važna bankrota zajedno s drugima koštat će Tajland samo u februaru 50 milijardi[5], a u pokušaju kontrole ekonomske katestrofe ministarstvo financija 3. 3. 1997. predlaže plan na koji vlada ulaže veto zbog vladajućeg ortačkog kapitalizma. Takva situacija dovodi strane investitore u potpunu paniku tako da počinju izvlačiti novac iz Tajlanda konvertirajući lokalnu valutu u dolare i iznoseći je iz države podrivajući tako dodatno ekonomski sistem. Po procjeni ministarstva financije 3. 3. 1997. bilo se ugrožene 22 financijske institucije, a taj broj će zbog međusobnih dugova, panike i bjega novca u inostranstvo porasti na 58 u trenutku općeg kolapsa 5. 8. 1997.[6]

Državni pokušaj da štampanjem novca to jest uz pomoć centralne banke pokriva dugove neuspješnih kompanija, a tečaj održava prodajom strane valute definitivno propada 2. 7. 1997. kada sada već bankrotirani Tajland odustaje od vezanja valute za dolara i proglašava tečaj slobodnim to jest proglašava devalvaciju. Definitivni bankrot i gubitak kakve takve financijske nezavisnosti biva priznat od tajlandske vlade tijekom jula kada ona s figom u džepu prihvaća zahtjeve MMF-a kako bi dobila kredite u visini 19 milijardi dolara. Tokom tajlandskog dijela azijske financijske krize koji je izazvan ortačkim kapitalizmom [7] lokalna valute će devalvirati 50%.

Jedini Tajlandski susjed s kapitalističkom sistemom je Malezija u koju se kriza brzo prelila. Savjeti zapadnih država da država podigne kamatne stope u ime zaštite tečaja, ukine budžetski minus, dopusti bankrotirati bankama i kompanijama nesposobnim za preživljavanje i slično [8] će izazvati žestoku polemiku u tamošnjoj vladi. Na jednoj strani se našao dugogodišnji premijer Mahatir Mohammad koji je bio protiv "zapadnih savjeta", a na drugoj njegov zamjenik Anwar Ibrahim. Premijer je dobio političku bitku, smijenio zamjenika (službeno tek u drugoj polovici 1998.) i počeo voditi tradicionalnu ekonomsku politiku: vezao je lokalnu valutu za dolar uz početnu devalvaciju od gotovo 40% i svim financijskim institucijama iznošenje novca iz Malezije. Rezultat te ekonomske politike protivne zahtjevima MMF-a, svetske banke, zapadnih država i uz žestoke korporacijske proteste postaju mnogo bolji ekonomski podaci od ostalih država koje su je prihvatile tako da BDP pada 1998. godine 7,5%, ali već 1999. godine raste 5,8%, a sljedećoj godini 8%.

Zajedno s tom politikom Malezija mijenja dosadašnje navike života na dug to jest budžetskog deficita od 5% u budžetski suficit tako da su državne rezerve 2005. godine dostigle 75 milijardi USD. Malezijsko rešenje problema protivno zapadnim rješenjima koje će i sam Zapad odbit provest na sebi [9] postaje ogledni primer za samostalni ekonomski put koji će potom mnogi ekonomisti i države proučavati.

- ↑ „Housing Finance in Developed Countries An International Comparison of Efficiency, United States” (PDF). Fannie Mae. 1992. str. 4, 8. Arhivirano iz originala na datum 2008-04-13. Pristupljeno 2011-05-05.

- ↑ The Myth of Asia's Miracle Arhivirano 2008-07-26 na Wayback Machine-u A Cautionary Fable by Paul Krugman

- ↑ Stephan Haggard:The political economy of the Asian financial crisis str.52

- ↑ William Curt Hunter, George G. Kaufman, Thomas H. Krueger:The Asian financial crisis: origins, implications, and solutions str 201.

- ↑ Stephan Haggard: The political economy of the Asian financial crisis str. 52

- ↑ Stephan Haggard:The political economy of the Asian financial crisis str. 54

- ↑ Stephan Haggard:The political economy of the Asian financial crisis str. 54

- ↑ Kriza kapitalizma: Zalutali smo već na početku

- ↑ Kriza kapitalizma: Zalutali smo već na početku